| 総合評価 | |

| 安定性 | |

| 成長性 | |

| 配当 | |

| 購入タイミング |

暑かった夏もようやく終わり、2024年10月後半からは涼しくなってきましたが、10月にはまだ30℃を超える暑い日もありました。解散衆議院選挙では自民党が大敗したにもかかわらず、日経平均株価は元の価格に戻りつつあります。11月5日にアメリカ大統領選挙が行われ、7日にその結果が発表されました。過激な発言が目立つトランプ氏が再選を果たしましたが、彼の公約の一つである中国に対する関税引き上げ60%が実行されるのか、今後の動向に注目が集まっています。これからのトランプ政権には目が離せません。

さて、2024年11月の一押し銘柄は(株)ホクリヨウ(1384)です。現在(2024年11月7日)の株価は1044円で、配当や投資指標から見ると、今が絶好の買いタイミングだと考えています。割安株としてもおすすめですが、ホクリヨウはディフェンシブ銘柄でもあり、景気不安が懸念される状況でも中長期的に安定した業績が期待できる企業です。

では、ホクリヨウの投資魅力と市場での位置付けについて、さらに詳しく見ていきましょう。

(株)ホクリヨウの株価予測と2024年11月の投資戦略がお勧めの理由

このブログは2024年11月7日時点の情報をもとに作成しています。

株価:1044円

銘柄名:(株)ホクリヨウ

銘柄コード:1384

(株)ホクリョウは、安全で高品質なたまごを提供する企業で、全国に広がる鶏卵トレーサビリティシステムを導入しています。J-GAPやFSSC22000の認証を取得し、厳格な品質管理のもとで生産を行っています。主な生産拠点は北海道と東北にあり、最新のコンピューター管理システムを活用した近代的な養鶏を実施しています。

さらに、ホクリョウは自社生産した製品を直販で提供し、北海道と東北の有名スーパーと直接取引を行うことで流通コストを抑え、安定した収益を確保しています。最近では、養鶏業界において生産から出荷、販売、加工までを一貫して行う「6次産業化」が進展しており、農林水産省による給付金の支給などの支援も期待されています。この流れは、地域経済の活性化や第一次産業の成長に寄与し、今後の成長が見込まれる要因となっています。

また、2024年は国内の鶏卵生産量が前年比約4%増加する見込みですが、家庭用消費や加工産業の需要はまだ完全には回復していないため、需要に見合った生産が求められています。こうした業界の動向を踏まえると、ホクリョウは品質を重視した経営理念を持ちながら、将来的な市場拡大のチャンスを秘めた注目の銘柄です。

ホクリョウについての概要を理解したところで、本題に入ります。ホクリョウの株が今、買い時である理由を説明します。

まずは配当についてです。2025年3月末の権利確定で支払われる予定の配当利回りは約3.18%(1株あたり40円)です。昨年、2024年3月の配当性向は20.4%でした。配当利回り(予定)も配当性向(実績)も業界内(水産・農林業)の主要企業より若干低めです。

次に投資指標です。PERは9.25、PBRは0.73と、いずれも良好な数値です。割安株と判断していいでしょう。

養鶏業界全体では、鶏卵相場の下落や飼料コストの増加、需要の回復遅延などが影響し、業界全体の利益が落ち込んでいます。しかし、卵のない食卓は考えられませんし、生産から出荷、販売、加工までを一貫して行う「6次産業化」が養鶏業界で進展しています。度重なる鳥インフルエンザによる殺処分の経験をもとに、今後、政府と養鶏業界がタッグを組んで発展していく可能性が十分にあると考えています。

※配当やPER、PBRなどの数値指標の見方については、こちらをご覧ください。

総合評価

養鶏業界において懸念されるのは、鶏卵相場の下落、飼料コストの増加、需要の回復遅延です。しかし、現在ではいずれの問題も、解決しつつあります。

また、この銘柄を推奨する最大の理由は、景気の変動に強いディフェンシブ銘柄であるという点です。どんなに景気が悪くても、朝の食卓に卵が無い生活は考えられません。生活に密着した商品であれば、景気が悪化しても需要は安定しているため、安定した業績が見込まれます。

多くの優良ディフェンシブ銘柄はすでに割高になっている中、ホクリョウはまだ割安です。今のうちに購入を検討する価値があると考えています。

安定性

【企業規模】

- 売上高:2024年3月決算の売上高は18,901百万円で、2023年の17,823百万円から増加しました。2025年3月の会社予測では19,180百万円が見込まれており、毎年安定した成長を示しています。業界平均と比較しても良好な成績であり、安定した成長が期待できると判断できます。

- 従業員数:グループ全体の従業員数は548人です。規模としては小さめですが、鶏卵の生産・販売分野では国内で上場している唯一の企業です。このことから、資本市場における競争力で優位性があるといえます。

- 取引高:2024年10月31日の取引高は11,100株でした。548人規模の企業としてはやや少なめと評価できますが、自民党大敗後の政局不安やアメリカ大統領選挙を控えている影響で、市場全体の取引高が低調です。過去には3~30倍の取引があったため、今後も安定した取引が期待できると考えられます。

【負債・自己資本(2023年度)】

- 負債総資産比率:30.65%。計算式は『(負債合計:5,446 ÷ 資産合計:17,764)×100』です。この比率は業界平均の40%〜50%を下回っており、負債依存度が低く、資本構成が健全であることを示しています。負債の割合が少ないため、外部資金に過度に依存せず、自社資本での安定的な運営が可能です。水産・農林業においては、この水準は適正といえるでしょう。一般的に、40%〜50%が平均的とされる中で、この低い負債比率は企業の健全性を裏付けるものです。

- 自己資本比率:69.35%。計算式は『(純資産合計:12,318 ÷ 資産合計:17,764)×100』です。業界標準の40%〜60%を上回っています。この高い自己資本比率は経済の変動や外部ショックに対する耐性が強いことを意味します。自己資本の割合が高いため、企業が外部からの資金調達に依存せず、内部資源で安定した成長を図っている証拠といえます。水産・農林業としても、この水準は評価されるべきです。

※決算数値は企業のホームページのIR情報を参照しました。

負債総資産比率は低く、自己資本比率は高い値です。財務の健全性としては良好です。特に、自己資本比率が高いことは、企業が安定した財務基盤を持っていることを示しており、財務的なリスクが比較的低いと評価できます。

成長性

【財務諸表】

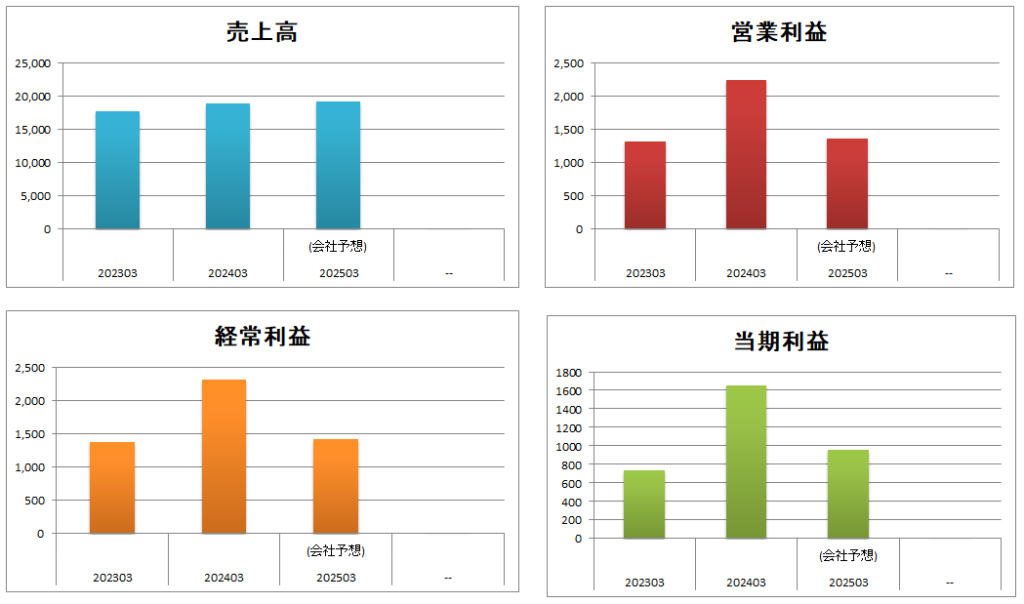

| 2023年3月 | 2024年3月 | 2025年3月 (会社予想) | 2025年3月 (コンセンサス予想) | |

|---|---|---|---|---|

| 売上高 | 17,823 | 18,901 (+6%) | 19,180 (+1.5%) | - |

| 営業利益 | 1,318 | 2,245 (+70.3%) | 1,370 (-39.0%) | - |

| 経常利益 | 1383 | 2316 (+67.5%) | 1,430 (-38.3%) | - |

| 当期利益 | 745 | 1656 (122.3%) | 960 (-42.0%) | - |

売上高について

2024年度の売上高は約6.0%の増加となり、18,901百万円に達しました。この増加は、鶏卵の供給回復や業務用需要の回復が主な要因です。しかし、円安の影響や鶏卵相場の下落が一部で影響を与え、全体的な売上高の伸びにはやや限界がありました。一方で、2025年度の売上高は、前年度より約1.5%の増加を見込んでおり、安定した成長が期待されています。

営業利益について

2024年度の営業利益の増加は、毎年計上している減損損失がこの年には発生しなかったためです。2025年度には再び減損損失が計上される見込みであるため、営業利益は一時的に大きく減少するように見えますが、実際には2023年度よりも高い水準が維持されると予測されています。営業利益の減少幅は一時的なもので、企業としては長期的に安定した成長が見込める状況です。

経常利益について

経常利益も、2024年度に67.5%の増加を見せましたが、2025年度には38.3%の減少が予測されています。しかし、この減少は2023年度の減損損失を計上されなかったことに起因しており、長期的には安定的な利益水準が期待されます。

当期利益について

当期利益は、前年の122.3%の増加を見せましたが、2025年度には42.0%の減少が予測されています。この減少も、2023年度の減損損失を計上されなかったことに起因しており、実際の利益水準は依然として高い水準にあります。

全体の見通し

2024年度の営業利益が大きく増加した背景には、減損損失が計上されなかったことが大きな要因です。2023年度には減損損失が発生していましたが、2024年度にはそれが計上されず、加えて鶏インフルエンザの殺処分に伴う補助金が支給されたことも利益増加に寄与しました。しかし、これらの要因は一時的なものであり、持続的な業績成長を示すものではありません。2025年度には、再び通常通り減損損失が計上されることが予想されます。しかし、2025年度の売上予測は増えていますし、2023年度と比較すれば営業利益も増えています。このため、2025年度の利益の減少については、懸念する必要は全くないと考えられます。

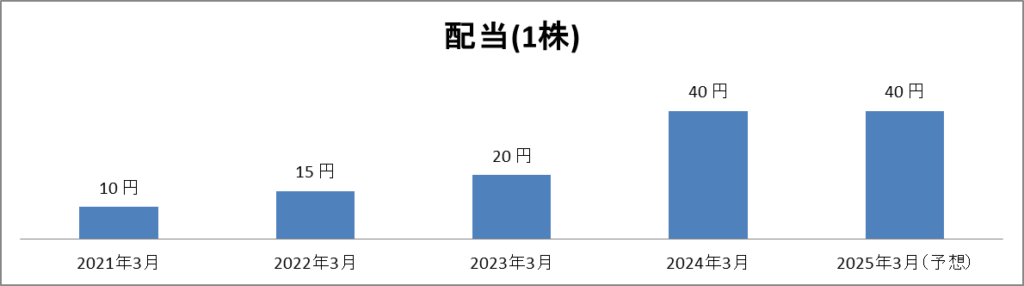

配当・優待

ホクリョウは、2023年3月の通期報告書で、配当金について安定した配当を実施することに触れています。そのときから配当を40円に引き上げました。2024年3月の通期報告書で、次期配当も40円にすることに触れていますので、今後も現在の配当額が維持されることが期待できるでしょう。

【配当利回り】

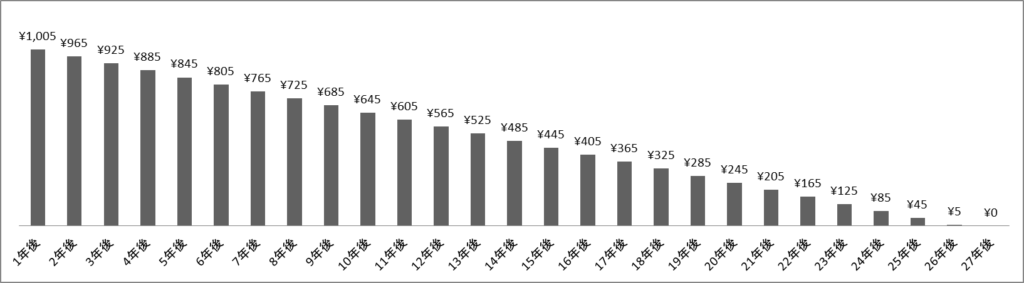

2024年度の配当は1株当たり40円と発表され実際に支払いが行われました。配当利回りは3.83%で、売上は右肩上がりのため、今後も配当維持が期待できるでしょう。仮にこの配当額が27年間続いた場合、108,000円の配当を受け取ることになり、配当だけで元本を上回る利益が得られる計算になります。

上記は、損失回避株価のグラフです。損失回避株価とは、株を購入した価格から、毎年、配当分を引いた金額です。つまり、株価が下がったときに損失しないギリギリの株価の値です。この株価は、配当収入が継続することを前提にしています。

損失回避株価は私が作り出した造語です。「もし株価が下がったとき、損をしない株価」です。例えば、6年間保有していれば株価が805円まで下がっても、下落分の配当を受け取っているため損をしていません。また、27年間保有し続け、たとえ株価が0円になってもその分配当をもらっているため損はしていません。上記はそれをグラフ化したものです。ただし、毎年40円の配当が支払われることが前提です。株を購入する際には、企業の業績が悪化して配当が減少する可能性も考慮に入れ、損切できるか等を検討してから購入することをお勧めします。

【配当の推移】

配当金額は2023年から40円になりました。2023年3月の通期報告書で、次期も40円にすることを名言しています。

【配当性向】

| 1株配当金額 | 1株当たり当期利益 | 配当性向 | |

|---|---|---|---|

| 2023年 | 20 円 | 275.18 円 | 22.7 % |

| 2024年 | 40 円 | 54.10 円 | 20.4 % |

| 2025年(見込) | 40 円 | - | - |

2023年度は1株当たり配当金20円で配当性向は22.7%でしたが、2024年度には配当金が倍増して40円となり、配当性向も20.4%と安定した水準を維持しています。この増配は株主還元を意識したもので、2024年度の利益が減少したにもかかわらず40円を維持したことからも、企業の株主重視の姿勢がうかがえます。2025年度も配当金40円が見込まれており、利益の変動があっても安定した配当を続ける方針がうかがえます。

【業界比較】

他の水産・農林業業界の主要企業の配当。(調査日2024年7月30日)

| 配当予想 | 配当利回り | 前期配当性向 | |

|---|---|---|---|

| マルハニチロ | 100円 | 3.42 % | 20.6 % |

| ニッスイ | 24円 | 2.63 % | 31.3 % |

| カネコ種苗 | 33円 | 2.39 % | 32.0 % |

| ホクリョウ | 40円 | 3.83 % | 20.4 % |

ホクリョウの配当利回りは3.83%と業界内でも比較的高く魅力的です。配当性向は20.4%と証券取引所が推奨(30%以上)する配当性向よりも低めですが、今後、企業がそのガイドラインに合わせて配当性向を引き上げる可能性もあります。証券取引所では、企業が安定的な配当を提供し、株主還元を適切に行うことが重要とされています。このため、ホクリョウが将来的に配当性向を調整し、より積極的に株主還元を進めることが期待されることも考えられます。

企業は上場と同時に株を発行し、資金を調達します。その後、株価が上がっても下がっても、最初に発行して調達した資金に影響はありません。つまり、たとえ株価が上昇しても、企業の資金が増えるわけではありません(融資枠が増える可能性はあります)。企業は株価や配当利回りに直接的な責任はありませんが、配当金額については企業の責任です。配当性向は、利益からどれだけを配当に回すかを示すもので、この数字によって株主に対する企業の姿勢が見えてきます。

【優待】

| 贈呈基準 | ご優待内容 たまごギフト券 |

|---|---|

| 100株以上 1,000株未満 | 500円分 |

| 1,000株以上 | 2,000円分 |

※たまごギフト券の有効期限は、発行年度を含む3年度目の3月31日までです。

詳しくはたまごギフト券をご覧下さい。

購入タイミング

【PER(株価収益率)】

ブログ作成時(2024年9月26日)のPERは9.25です。PER(株価収益率)は、1株当たりの利益の何倍で株価が取引されているかを示す指標です。数式は『株価 ÷ 1株当たりの利益』です。私はこの指標を『どれだけ少ない年数で株価と同額の利益を得られるかの割合』と捉えています。PERが9.25であるため、わずか10年間の利益で株価分に相当する利益を得られる企業である、ということを意味しています。言い換えれば、株価が利益に対して低く設定されていることを示し、つまり割安であるということです。

【PBR(純資産倍率)】

ブログ作成時(2024年9月26日)のPERは0.73です。PBR(株価純資産倍率)は、1株当たりの純資産の何倍で株価が取引されているかを示す指標です。数式は『株価 ÷ 1株当たりの純資産』です。この指標は、株主が『純資産を所有している割合』を示しますが、私はこの指標を『ホクリョウが倒産した場合に、株主が純資産から受け取れる割合』という見方で捉えています。その割合は、1株が0.73ぶんに相当するため、1430円分(1,044円÷0.73)受け取れることになります。単なる机上の空論ではありますが、投資額1044円よりも386円も多い金額を受け取れるというのは、こちらもかなり割安であると言えます。

【業界比較】

他の農薬業界の主要企業のPER,PBR。(調査日2024年7月31日)

| PER(株価収益率) | PBR(純資産倍率) | |

|---|---|---|

| マルハニチロ | 6.77 | 0.68 |

| ニッスイ | 12.5 | 1.07 |

| カネコ種苗 | 12.99 | 0.64 |

| ホクリョウ | 9.25 | 0.73 |

ホクリョウのPERは9.25と低く、良い水準です。また、PBRも0.73と、低く、こちらも非常に良い水準です。ここに上げた企業は水産・農林業業界ですので、あまり参考にならないかもしれませんが、他の水産・農林業業界も同程度の水準であるため、水産・農林業業界業界全体が割安であるといえます。

まとめ

ホクリョウの投資指標は、他の水産・農林業業界と同程度の水準にあります。現在の水産・農林業業界全体が割安と見なされている中、ホクリョウのPER(株価収益率)は9.25、PBR(株価純資産倍率)は0.73と低く、収益力や純資産に対して割安と言えるでしょう。

ホクリョウの割安感にはいくつかのリスク要因も関わっています。例えば、鶏インフルエンザによる売り上げの悪化懸念や、鶏卵相場の不安定さ、原材料費の上昇、円安の影響などが挙げられます。しかし、たまごは食卓に欠かせない商品であり、需要の底堅さは変わりません。また、殺処分には国からの補助金が出ており、その影響で逆に高利益を出せているため(2024年度)、一定の安定した収益が見込まれます。価格高騰があってもスーパーからたまごが無くなることは少なく、こうした点からホクリョウは景気の影響を受けにくいディフェンシブ銘柄と言えるでしょう。景気の不確実性(インフレ、国際情勢の変動など)により、ディフェンシブ銘柄への投資が注目されています。

また、近年の株式市場では新NISAの導入により、優待や配当を重視する投資家が増えており、ホクリョウは配当利回り3.83%という魅力的な水準を誇ります。さらに、配当性向は20.4%で安定しており、株主還元を強化しています。特に、2023年から40円の配当を維持していることからも、株主重視の姿勢が伺えます。こうした点から、ホクリョウは今後、投資家にとって魅力的な配当銘柄となる潜在力があると言えます。

以上の理由から、ホクリョウの株式は現在の割安感を活かして投資を検討する価値が十分にあります。株価が上昇して割安感が薄れる前に、購入を検討するのが良いでしょう。

引用

IR情報は、(株)ホクリョウ(1384)の株価予測と2023年3月期、2024年3月期、及び、2025年3月期の決算短信・説明会資料から引用しています。詳細は企業の公式ウェブサイトのIR資料室をご覧ください。

また、上記の報告書から取得できなかったIR情報については、Yahoo!ファイナンスから取得しています。詳細はそちらをご覧ください。

コメント